この記事で解決できる悩み

- 転職したら源泉徴収票をもらった…これってどうすればいいの?

- 年末調整で源泉徴収票が必要らしいけどどうすればもらえるの

- 面倒だから源泉徴収票を提出したくないんだけど、どんな問題があるの?

この記事は以上のような悩みを解決できる記事になっています。

源泉徴収票は、勤めていた企業が給与から差し引いた社会保険料の額や特別徴収した所得税の額などが1年分明記されていて、年末調整に必要な書類になります。

この記事では、源泉徴収票の種類、必要なケースや源泉徴収票がない場合の対処法など知っておいたほうがいい知識をわかりやすく解説します。

ではまず「転職時に必要な源泉徴収票には3つの種類がある」から見ていきましょう。

転職時に必要な源泉徴収票には3つの種類がある

一般的に、源泉徴収票というのは、給料や退職金、公的年金などを支払う企業が、金額として支払ったものや所得税として徴収したものを書いている書類です。

例えば、自分の会社での確定申告書の写しのような感じで、源泉徴収票には1年間の1月1日~12月31日に収入がどの程度あり、控除をどの程度受けて、所得税をいくら支払う必要があるかが書かれています。

源泉徴収票の種類としては、次のようなものがあります。

3つの源泉徴収票

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 公的年金等の源泉徴収票

ひとつずつくわしく見ていきましょう。

源泉徴収票の種類1: 給与所得の源泉徴収票

給与所得の源泉徴収票は、源泉徴収額や1月1日~12月31日に企業が支払った給料のトータル額が書いてあり、12月の給料明細書と同じタイミングで渡される場合が多いです。

ポイント

- 途中で会社を退職した際は、退職する時までに会社が支払った給料額になる

源泉徴収票の種類2: 退職所得の源泉徴収票

退職所得の源泉徴収票は、所得税の源泉徴収税額や退職金の金額などを書いているものです。

退職金を支払われた場合は、支払った会社から退職した後1ヶ月間のうちに発行されます。

源泉徴収票の種類3: 公的年金等の源泉徴収票

公的年金等の源泉徴収票は、所得税の源泉徴収税額や1月1日~12月31日に企業が支払った公的年金などのトータル額が書かれています。

年金を支払った日本年金機構などから次の年の1月中に年金が支給される人に発行されるものです。

源泉徴収票が必要な2つのケース

源泉徴収票は、1年間のトータルの所得や控除額が書いてありますが、必要なのはどのような場合でしょうか?

源泉徴収票が必要な場合は、次のような2つのケースです。

源泉徴収票が必要な2つのケース

- 源泉徴収票が必要なケース1: 年末調整

- 源泉徴収票が必要なケース2: 転職

源泉徴収票が必要なケース1: 年末調整

年末調整というのは、年末に会社にいる社員について、所得税を給料額から再度算出して、本来納付すべき税額とすでに納付している月々の所得税との差額を還付したり、あるいは追加で納付するための手続きです。

税金を納付することが国民には義務化されており、きちんと払う必要があるので、年末調整が行われています。

所得税は給料から毎月差し引かれていますが、所得税額は年収に対して決まるので、基本的に、年収が決まらないと確定しません。

しかし、所得税を年収が確定した年末に一括で支払うのは、税金を納める人にとっては非常に大変であるため、年収を予想して算出を仮に行って、月々の給料から前払いということで差し引きしています。

ポイント

- 年間のトータルの所得が源泉徴収票には書いてあるため、年末調整の際に必要になる

源泉徴収票が必要なケース2: 転職

転職を途中で行った場合は、一般的に年末調整を転職先で行うので、前職の給料の支給額を転職先の会社側は知っておく必要があります。

源泉徴収票が転職した会社で必要になるのは、前職の年収を把握し、年末調整を正確に行うためです。

ポイント

- パートやアルバイトの場合でも、源泉徴収票は発行してくれる

- 末調整や転職をすることもあるので、しっかりと源泉徴収票を入手しておく

転職時に源泉徴収票を提出することのメリット3つ

転職時に源泉徴収票を提出することで以下のような3つのメリットがあります。

転職時に源泉徴収票を提出することのメリット3つ

- 年末調整を転職先の会社がしてくれる

- ライフイベントで必要

- 医療費の控除が受けられることがある

源泉徴収票を提出するメリットを知って効率よく手続きを進めましょう。

メリット1:年末調整を転職先の会社がしてくれる

まずひとつ目のメリットは、年末調整を転職先の会社がしてくれることです。

年の途中で転職した場合でも、源泉徴収票を提出すれば12月に転職先の会社が源泉徴収票の内容に沿って年末調整をしてくれます。

提出しない場合は、年末調整を受けられないので、自分で確定申告をする必要がありますよ。

先述しましたが、提出したくない理由がない限りは、源泉徴収票は職場の指示に従って提出しましょう。

メリット2:ライフイベントで必要

2つ目のメリットは、住宅ローンや扶養加入、退職時の失業給付などライフイベント時に必要なことです。

住宅ローンの申し込みでは、審査時に収入を証明する書類として源泉徴収票の提出を求められる場合があります。

また、失業給付金の申請でもハローワークへ源泉徴収票の提出が必要です。

ほかには親族を扶養に含める場合にも、源泉徴収票の提出を求められますので覚えておきましょう。

メリット3:医療費の控除が受けられることがある

最後は、医療費の控除を受けられるメリットです。

医療費控除とは、支払った年間の医療費が一定額を超えたときに、控除を受けられるというものです。

医療費は会社の年末調整で控除を受けられず、個人で確定申告が必要ですが、そのときに源泉徴収票を提出します。

年間の医療費が10万円を超える場合は、控除を受けられる可能性が高いですよ。

転職で源泉徴収票がない場合の対応法5つ

「源泉徴収票をなくしてしまった」、「前職場から源泉徴収票がもらえない」、「在籍していた会社が倒産してしまった」といった状況で、源泉徴収票が手元にない場合があると思います。

また、「退職金の源泉徴収票も必要?」と疑問に感じている人もいるのではないでしょうか。

転職で源泉徴収票がない場合の対応法5つ

- 前職の会社が倒産したため源泉徴収票をもらえない場合

- 源泉徴収票を自分のミスで失くした場合

- 源泉徴収票の退職所得のものは必要ない

- 転職・退職が12月の場合

- 転職活動中に源泉徴収票が必要になる場合

この見出しでは、転職時に手元に源泉徴収票がない場合の対処方法や退職所得の源泉徴収票は必要なのか、といった5つのパターンについて解説します。

対応法1: 前職の会社が倒産したため源泉徴収票をもらえない場合

前職の会社が倒産したため、源泉徴収票をもらえない場合は、裁判所が選んだ破産管財人の弁護士に請求することができます。

しかし、弁護士に請求しても報酬が発生しないため、対応してもらえないというケースもあります。

その場合は、給与明細が手元にあれば、転職先に提出し、その情報で年末調整してもらいましょう。

給与明細も手元にないという場合は、個人で確定申告する必要がありますよ。

対応法2: 源泉徴収票を自分のミスで失くした場合

次に、源泉徴収票を自分のミスで失くした場合は、退職した会社に連絡して再発行してもらいましょう。

その際には失くしたことを謝罪して、いつまでに必要としているか伝えた方がスムーズです。

転職先の会社での年末調整

さきほど説明したように、年末にその会社にいる社員が年末調整の対象になります。

例えば、現在の会社に12月31日までいて、新しい会社に翌年の1月から転職する際は、年末調整を現在の会社で行います。

年の途中の11月などに転職する際は、12月31日は転職先の会社にいるので、転職先の会社で年末調整を行います。

前職の源泉徴収票が必要なのは、転職先の会社では、それまでに納付した所得税額、控除額、収入が分からないからです。

対応法3: 源泉徴収票の退職所得のものは必要ない

退職金の場合は、控除額が給料や賞与とは違った方法で算出するので、退職金のみを対象とした所得税額になります。

退職所得の受給に関する申告書を前職で出した場合は、転職前の会社が退職金を事前に算出してから支給しているため、手続きを転職先の会社で行う必要はありません。

そのため転職する際、源泉徴収票の退職所得のものは特に出さなくても問題ありません。

注意点

- 退職金を退職所得の受給に関する申告書を出さないでもらった場合は、確定申告をする必要がある

対応法4: 転職・退職が12月の場合

転職・退職する時期が12月の場合は、年末調整の手続きが遅れる可能性が多くあります。

このような場合は、指定された次の年の2月~3月のうちに確定申告を自分で行う必要がありますよ。

源泉徴収票は確定申告をする際にも必要であるため、無くさないようにしましょう。

対応法5: 転職活動中に源泉徴収票が必要になる場合

前年度の源泉徴収票が面接する際に必要になることが、企業によってはまれにあります。

正しく前職の収入を掴みたいからです。

どうしても源泉徴収票を出したくなければ断れますが、源泉徴収票が転職した後には必ず必要になるため、志望している会社の場合は出した方がいいでしょう。

基本的に、所得税の過不足が起きなければ、年末調整が必要ないと思うのではないでしょうか。

所得税の場合は、納税額が前年度のデータをベースにして事前に決定され、給料から差し引かれています。

所得税のポイント

- 1月~12月の収入から所得金額は決定するもの

- 1月~12月に給料から差し引かれている所得税額は、納付すべき税額の予想で過不足が年末までに生じる可能性が大きい

- 納税額は扶養する家族が多くなったり、少なくなったりしても変わる

この場合は、12月末にならないと控除額がどの程度変わるかは分からないので頭の片隅に覚えておきましょう!

源泉徴収票以外で転職に必要な6つの書類

転職する際は、源泉徴収票以外にも多くの書類が必要になります。

源泉徴収票以外で転職に必要な6つの書類

- 年金手帳

- 健康保険被扶養者異動届

- 雇用保険被保険者証

- 扶養控除等申告書

- 内定承諾書

- 給与振り込み先金融機関の届け出

一般的に、転職する際に必要になるのはこの6つです。

年金手帳、源泉徴収票、雇用保険被保険者証は、退職する際に転職前の会社からまとめてもらえるため、しっかりと保管しましょう。

ポイント

- 職種や業種によっては、医療系の資格証明書や免許証など、第二新卒の場合は卒業証明書が必要になることもある

ほかには、身元保証書、従業員調書、緊急連絡先、住民票記載事項証明書などが必要になる場合があります。

健康診断を転職する3ヶ月以内などに受けていれば、診断結果が必要なこともありますが、無い場合は一般的に転職した後に会社が指定した健康診断を受けます。

転職する際には多くの書類が必要になりますが、必要な書類は会社によって違うため、非常に複雑で初めて転職するときはよく分からないと思います。

なお、転職エージェントの中には、転職するときに必要な書類について相談に乗ってくれるところもあります。

転職する会社を探したり、実際に転職するまでサポートしてくれたりするため相談してみるのもいいでしょう。

転職で源泉徴収票必要な時期

源泉徴収票は年末調整のために、転職先の会社に提出する必要があります。

社員の給料からは、事前に所得税額が差し引かれていますが、基本的に年間の収入に対して所得税がかかるので、収入が決定されないと所得税額も決定しません。

なので、企業は予測した年間の収入から換算した所得税額を月々の給料から差し引いているんですよ!

年末調整というのは、実際の所得税額と事前に差し引いた所得税額の仮のものを比較して、差額を返したり、追加で集めたりする手続きのことです。

12月31日までに転職した場合は、年末調整を転職先の会社が行うので、前職の源泉徴収票が必要になります。

源泉徴収票の提出は、基本的に、転職した後できる限り早いほうが良いでしょう。

注意点

- 最低でも、11月~12月の年末調整に遅れないように提出しましょう

トラブルを防ぐための対策法

12月に転職する際は、年末調整が間に合わない場合があります。また、源泉徴収票の入手が遅くなって、年末調整に遅れる場合も考えられます。

このような場合は、確定申告を次の年の2月~3月に自分で行う必要があります。 また、源泉徴収票を転職前の会社がなかなか発行してくれない場合もあります。

所得税法によって源泉徴収票の発行は義務化されているので、しっかりといつまでに必要かを転職前の会社に伝えましょう。

それでも発行してくれなければ、「税務所や労働基準監督署に相談する」とはっきりと伝えましょう。

転職すると源泉徴収票で前職がわかる

会社によって違いがありますが、大体においては前職の源泉徴収票を転職先の会社から要求されます。源泉徴収票が必要になるのは、所得税を算出するためです。

例えば、会社を5月に退職したとしましょう。

5月に会社を退職した場合は、給料などの5月までの情報は転職前の会社でしか分かりません。そのため、転職先の会社では給料などの5月までの情報が分からないので、所得税の算出ができないのです。

源泉徴収票には途中退職と途中就職の日時を記載する欄があります。

注意点

- 長期間職に就いていなかったのを「仕事をしていた」と偽っていた場合、源泉徴収票を出すことができず職歴が転職先にバレてしまう

転職時の源泉徴収に関するQ&A2つ

この見出しでは転職時の源泉徴収に関わるQ&Aを2つ紹介します。

転職時の源泉徴収に関するQ&A2つ

- Q1:バイト・フリーランスや投資などをしていた場合の源泉徴収の取り扱いは?

- Q2:源泉徴収の計算方法は?

Q1:バイト・フリーランスや投資などをしていた場合の源泉徴収の取り扱いは?

一般的な雇用状態のアルバイトやパートの場合は、退職時に源泉徴収票を受け取っていると思いますので前職の源泉徴収票と合わせて提出をしましょう。

アルバイトやパートをしていたことがバレたくない、という場合は、自分で確定申告する手もあります。

なお、副業やフリーランスの仕事、投資で得た収入がある場合は、個人で確定申告をして源泉徴収します。

ふるさと納税などで控除を受ける場合も同じく確定申告が必要ですよ。

Q2:源泉徴収の計算方法は?

給与所得の源泉所得税額の計算方法は主に2つあります。

まずは、扶養親族がいる場合です。

扶養控除等申告書の提出がある場合

- 給与等の支給額(月額):374,000円

- 給与等から控除する社会保険料など:57,989円

- 扶養親族の数:2人

このような条件の場合、まず社会保険料などを控除した後の金額を算出します。

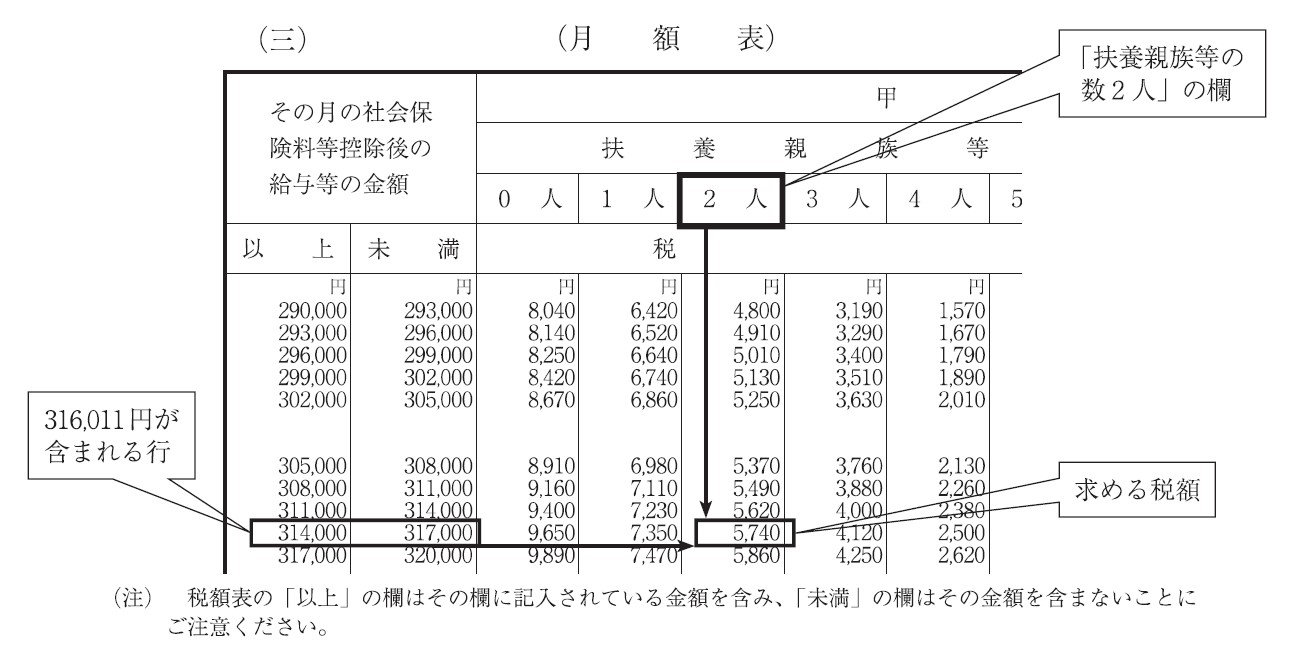

上記を計算すると「316,011円」になります。

次に、以下の月額表の「その月の社会保険料等控除後の給与等の金額」欄で、316,011円が含まれる行(314,000円~317,000円)と、「甲」欄の「扶養親族等の数2人」の欄が交わるところに記載されている箇所を確認します。

引用:国税庁

そうすると、「5,740円」が算出され、この金額が給与等から源泉徴収される税額となります。

次に、扶養親族がいない場合です。

扶養控除等申告書の提出がない場合

- 給与などの支給額(月額):290,000円

- 給与などから控除する社会保険料など:なし

この場合、給与などから控除する社会保険料がないので、支給額290,000円がそのまま社会保険料等控除後の給与等の金額になります。

さきほどの月額表で、社会保険料等控除後の給与等の金額の290,000円が該当する欄と扶養親族0人の欄を交わるところを確認しましょう。

そうすると「8,040円」が算出されます。

こちらの金額が給与等から源泉徴収される税額になりますよ。

転職時に必要な源泉徴収票のまとめ

転職時に必要な源泉徴収票のまとめ

- 源泉徴収票には「給与所得」「退職所得」「公的年金などの」3種類ある

- 源泉徴収票は住宅ローン審査や失業給付金の申請など、必要になるタイミングがある

- 源泉徴収票があれば、転職先で年末調整をしてもらえる

源泉徴収票は転職時に必要になる書類です。

退職時に受けとった源泉徴収票は転職先に提出するまで、大事に保管しておきましょう。

年末ぎりぎりの退職でない限り基本的には、転職前の会社から源泉徴収票を受けとり転職先に提出すればいい、と考えて大丈夫かと思います。

この記事があなたの疑問を解く一助になれば幸いです!